經(jīng)濟導報記者 劉勇 見習記者 楊佳琪

近期,招商銀行不再新發(fā)三年期、五年期大額存單額度的消息引發(fā)市場關注。

經(jīng)濟導報記者咨詢多家招商銀行網(wǎng)點后獲悉,目前該行三年期和五年期大額存單暫時沒有額度。

實際上,除了招商銀行外,還有部分銀行三年期、五年期甚至兩年期大額存單均已停售。而當前仍有額度的大額存單利率相較同期限的定期存款并無優(yōu)勢。

多位行業(yè)分析人士表示,目前銀行體系定期存款負債占比仍明顯高于常年水平,銀行壓縮調整大額存單,目的是降低高額定期存款負債成本,以緩解凈息差收窄壓力。

多家銀行停售長期大額存單

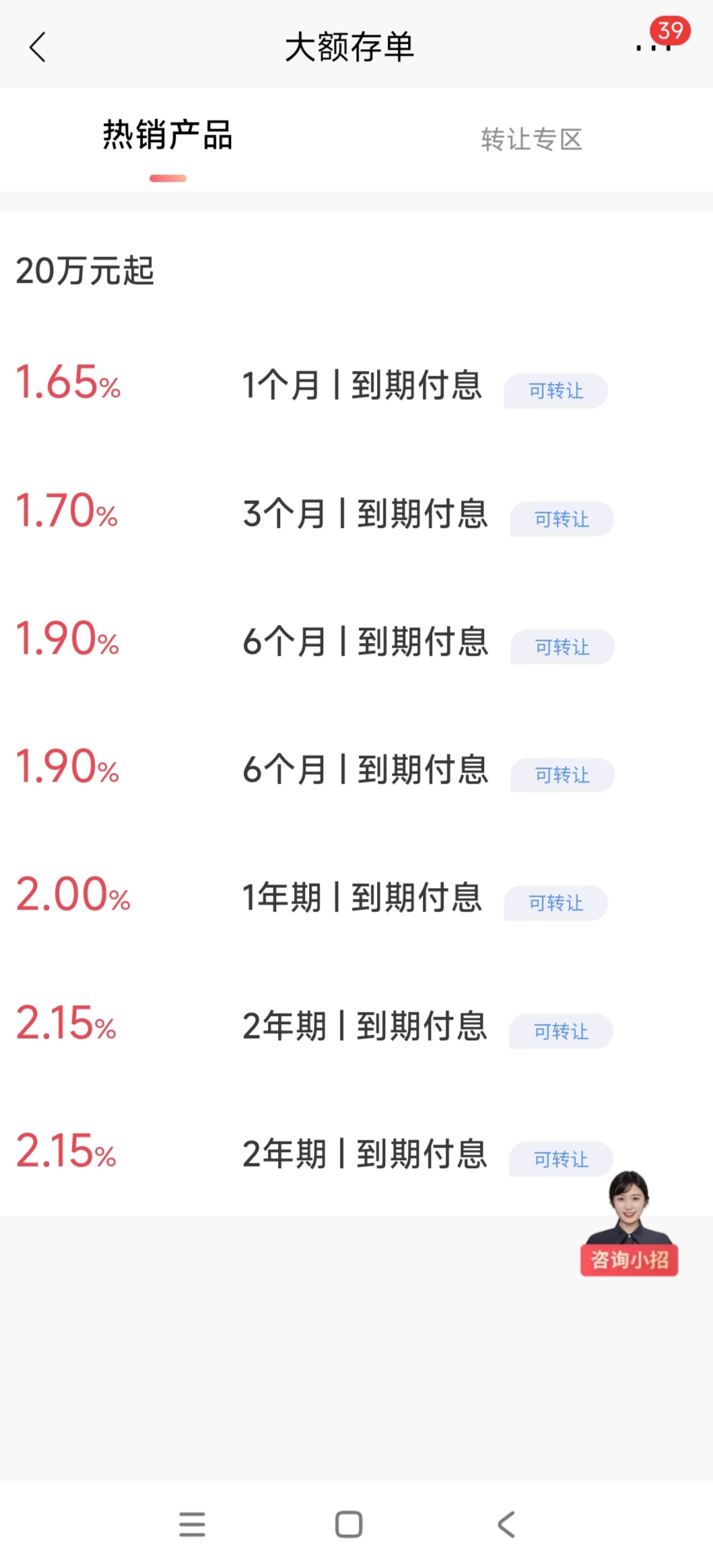

經(jīng)濟導報記者注意到,在招商銀行App上的大額存單熱銷產品區(qū),一年期和兩年期的利率分別為2%、2.15%,均為20萬元起存,未搜索出三年期和五年期產品。

“現(xiàn)在大額存單一年期利率為2%,二年期利率為2.15%,三年期和五年期的大額存單暫時沒有。”招商銀行濟南和平路支行的工作人員告訴經(jīng)濟導報記者,“暫時沒有了,估計短時間內也不會有。”

而經(jīng)濟導報記者在另一家招商銀行營業(yè)網(wǎng)點咨詢大額存單業(yè)務時,也被告知暫時沒有。“目前三年期、五年期大額存單已經(jīng)沒有額度,后續(xù)大額存單何時有額度需要等通知。”該網(wǎng)點的大堂經(jīng)理表示。

實際上,暫停發(fā)售三年期和五年期大額存單的并不只有招商銀行,包括北京銀行、中信銀行等多家銀行在內的三年期、五年期大額存單均已停售。

在北京銀行App上在售大額存單中,經(jīng)濟導報記者發(fā)現(xiàn)僅有一個月、三個月、六個月和一年期可以選擇,利率分別為1.80%、1.80%、2.00%和2.10%,起存金額均為20萬元。

“大額存單一年期利率為2.0%,兩年期利率為2.2%,三年期和五年期的沒有額度。”中信銀行的客戶經(jīng)理告訴經(jīng)濟導報記者,“五年期限的大額存單很久沒有了,現(xiàn)在已經(jīng)停發(fā),慢慢地大額存單陸續(xù)可能被取消。”

而當前在售的長期大額存單也存在額度不足的情況。濟南一家工商銀行的工作人員表示:“大額存單一年期利率為1.8%,兩年期利率為1.9%,三年期利率為2.35%,不過三年期產品暫時沒有額度。”

“我們有一年期、兩年期和三年期限的大額存單,五年期沒有額度。”建設銀行一工作人員表示,目前三年期大額存單最高年利率為2.35%。對于之后會不會有五年期限的大額存單額度,該工作人員表示:“有的話也可能比較少。”

經(jīng)濟導報記者在調查中發(fā)現(xiàn),雖然很多銀行大額存單有額度,但利率幾乎與同期限的定期存款產品持平,并無優(yōu)勢。如,農業(yè)銀行兩年期、三年期大額存單利率分別為1.9%、2.35%,與同期限的定期存款產品一致。

也有銀行的大額存單利率甚至比定期存款利率還低。平安銀行App上顯示,該行20萬元起存的三年期大額存單利率為2.5%,而1萬元起存的三年期定期存款利率為2.6%。

壓降存款成本

濟南一家商業(yè)銀行的理財經(jīng)理張萍告訴經(jīng)濟導報記者,大額存單是由銀行向個人或機構發(fā)行的一種大額存款憑證,通常情況下個人20萬元起投,期限從一個月至五年不等。“一直以來,由于銀行大額存單安全穩(wěn)定且收益較優(yōu),廣受客戶追捧。”

張萍告訴經(jīng)濟導報記者,大額存單作為具備高利率優(yōu)勢的存款產品中的一種,在銀行利潤走低的當下,對大部分銀行而言,維持高利率將成為很大的負擔。

在張萍看來,現(xiàn)在銀行之所以停售三年期、五年期的大額存單,主要是利率優(yōu)勢沒了。“一方面是因為存款利率經(jīng)歷了多輪下調,大額存單利率也一降再降。另一方面,在貸款利率持續(xù)下行的過程中,銀行只能通過停售長期大額存單來壓降存款成本。”

根據(jù)國家金融監(jiān)督管理總局披露的數(shù)據(jù),截至2023年末,商業(yè)銀行凈息差為1.69%,已經(jīng)跌破《合格審慎評估實施辦法(2023年修訂版)》中自律機制合意凈息差1.8%的臨界值。在2023年度各銀行的業(yè)績發(fā)布會上,多位銀行管理層均透露,壓降付息成本是今年工作的重中之重。

以招商銀行為例,該行年報顯示,2023年該行凈利息收益率為2.15%,較2022年下降0.25個百分點。招商銀行表示,為了保持凈利息收益率的相對穩(wěn)定,報告期內,進一步加強資產負債組合管理。資產端,持之以恒抓好貸款投放,同時加大債券的配置力度,提高資金使用效率;負債端,著力推動低成本核心存款的增長。

中國銀行副行長張毅在業(yè)績會上表示,今年該行對高成本存款業(yè)務的壓降力度會非常大。對協(xié)議存款、結構性存款、三年期以上的大額存單等產品制定了合理的增長目標,會適當控制此方面業(yè)務的占比。

光大銀行金融市場部宏觀研究員周茂華認為,銀行通過合理壓降大額存單等定期存款產品,優(yōu)化存款負債結構,降低綜合負債成本。只要目前銀行負債成本及凈息差壓力不減,銀行仍有動力主動優(yōu)化負債結構,部分高息存款產品發(fā)行將控制在較低水平。

對于消費者來說,在大額存單之外,仍然有多種可以替代的選擇。經(jīng)濟學家、新金融學家金豐慧在接受經(jīng)濟導報記者采訪時表示:“首先,可以關注銀行的定期存款產品,風險相對較低,且可提前支取。此外,銀行推出的儲蓄類保險產品也是一個不錯的替代選擇。這種產品類似于傳統(tǒng)的保險產品,提供一定的保障,同時也有相對較高的利率。這種產品的風險相對較低,但收益可能略高于大額存單。”