經濟導報記者 杜海

山東招金集團有限公司(下稱“招金集團”)2023年面向專業投資者公開發行可續期公司債券項目,最新的狀態為“已反饋”,更新日期為11月8日。該債券的品種為小公募,擬發行金額40億元,承銷商/管理人為中信證券,項目受理日期為2023年9月13日。本次債券的募集資金擬用于償還公司有息債務。

經濟導報記者獲悉,截至本次債券募集說明書簽署日,招金集團及子公司累計發行境內債券879億元,境外債券3億美元;累計償還債券671億元人民幣及3億美元;公司及其子公司已發行尚未償付的債券余額為208億元。

資產負債率維持在較高水平

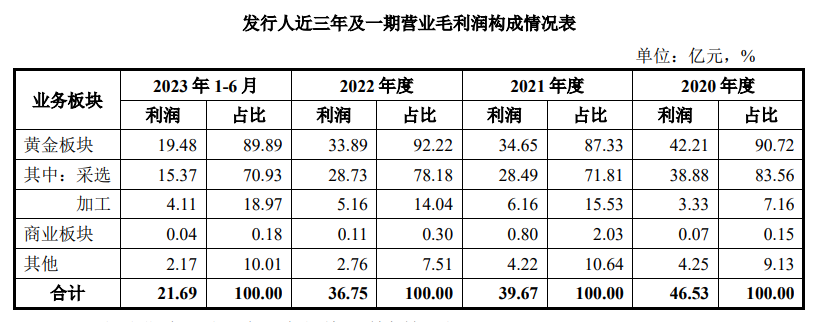

招金集團為國內領先的黃金企業。2020-2022年度及2023年1-6月,公司實現的營業總收入分別為735.56億元、496.27億元、564.32億元和327.80億元,其中黃金板塊收入分別為717.28億元、477.01億元、553.74億元和312.09億元,占比分別為97.52%、96.12%、98.13%和95.20%。

顯然,黃金板塊為公司營業收入的主要來源,近三年黃金板塊收入占比均在90%以上。公司一方面通過上海黃金交易所銷售公司生產的標準金錠,銷售較為便利,回款及時,銷售壓力較小;另一方面,由子公司招金精煉進行黃金深加工,黃金深加工產品有金條、金章及萬足金、千足金、黃金飾品、奧運黃金紀念品等系列產品,主要下游客戶包括國內多家銀行機構及各零售商,公司主要結算模式為現金結算。

根據公司日前對交易所審核反饋意見的回復,2020-2022年及2023年1-6月,招金集團歸屬于母公司所有者的凈利潤分別為3.57億元、-0.20億元、1.05億元及0.89億元。

2021年,招金集團歸母凈利潤較2020年下滑較大,一是由于2021年公司受金礦安全事故影響,山東省對非煤礦業停產進行安全檢查,公司黃金開采成本上升,整體利潤水平下滑較多;二是由于公司2021年末歸母所有者權益合計40.13億元,較2020年末的58.76億元下降幅度較大。此外,2021年由于執行新金融工具準則,原計入可供出售金融資產調整計入其他權益工具投資計量,導致其他權益工具投資公允價值變動幅度較大。

招金集團所從事的黃金采選加工等業務板塊屬于資本密集型產業,近年來,公司加快了資源擴張速度,導致其資金需求量較大。2020-2022年末及2023年6月末,招金集團合并口徑資產負債率分別為69.91%、69.84%、69.84%和71.61%。

那么,公司將采取何種舉措,加強對資產負債率的管控?公司此番為何選擇發行40億元的小公募來融資?11月10日,經濟導報記者撥打招金集團信息披露事務負責人、財務總監丁洪杰的辦公電話,接電話的工作人員表示,丁洪杰正在開會,其屆時將把相關問題反饋給丁洪杰;截至發稿時,經濟導報記者未收到對方的回應。

經中誠信國際評定,招金集團的主體信用等級為AAA,評級展望為穩定;中誠信國際評定本次債券信用等級為AAA,表明本次債券安全性極強,基本不受不利經濟環境的影響,違約風險極低。根據評級報告,中誠信國際肯定了招金集團黃金資源儲量豐富、礦山品位優質、下屬子公司儲備項目前景較好以及融資渠道暢通等方面的優勢,但中誠信國際也關注到,公司產品面臨一定的周期和市場引起的價格波動風險、資本開支規模較大、融資規模較大、杠桿水平較高、利潤規模有限暫無法實現杠桿修復等因素對其經營和整體信用狀況造成的影響。

招金集團方面表示,因本次債券的發行時間及實際發行規模尚有一定不確定性,公司將綜合考慮本次債券發行時間及實際發行規模、募集資金的到賬情況、相關債務本息償付要求、公司債務結構調整計劃等因素,本著有利于優化公司債務結構和節省財務費用的原則,未來可能調整償還債務明細。

經營成果主要來自子公司

“與銀行貸款這種間接融資方式相比,公司債券作為資本市場直接融資品種,具有一定的成本優勢。公司通過本次發行固定利率的可續期公司債券,有利于鎖定財務成本,避免貸款利率波動風險。同時,將使公司獲得長期穩定的經營資金,減輕短期償債壓力,使公司獲得持續穩定的發展。”一位接近招金集團的知情人士告訴經濟導報記者,本次債券募集資金的運用,將使該公司的營運資金得到充實,公司的流動比率將有所提高,流動資產對于流動負債的覆蓋能力將得到提升,短期償債能力進一步增強。

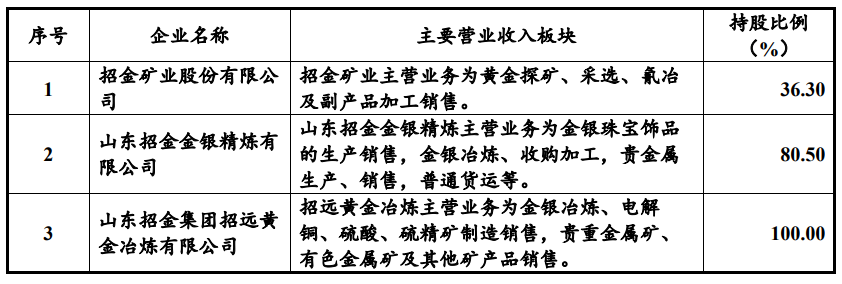

經濟導報記者注意到,根據申報材料,招金集團屬于投資控股型企業,經營成果主要來自子公司。

截至2022年末,公司納入合并范圍的二級子公司共有15家,主要二級子公司共有3家。公司對子公司山東招金金銀精煉有限公司和山東招金集團招遠黃金冶煉有限公司的持股比例分別為80.50%和100%,處于絕對控股地位,對兩家子公司有較強的控制能力;公司對招金礦業股份有限公司的持股比例為36.30%,低于50%。根據招金礦業公開信息披露,其董事會成員共有11名,有4名為獨立非執行董事,剩余7席中有5席(含董事長)為招金集團提名推薦,占比71.43%。招金集團可在實際層面主導招金礦業的人事、財務、生產經營等重大事項的安排,故其對子公司招金礦業實質上也擁有較強的控制權。

招金集團可穩定地獲取來自招金礦業等下屬子公司的分紅。2020-2022年度,招金集團分別確認源自子公司的分紅1.65億元、1.29億元和0.70億元。

“雖然公司作為投資控股型企業,經營成果主要來自子公司,但公司對子公司控制力較強,子公司目前生產經營情況良好,且分紅政策、分紅規模穩定。同時,公司本部自身具有一定的融資能力,公司投資控股型的特質預計不會對本次債券償債能力造成重大不利影響。”招金集團表示。

經濟導報記者查詢獲悉,2020-2022年度, 招金集團投資收益分別為11.25億元、5.93億元及5.72億元,投資收益近三年來保持持續下降趨勢。此外,截至2023年6月末,招金集團本部有息債務合計約為197.99億元,一年內到期的債務規模為123.26億元,占總有息債務規模的62.26%。

但招金集團強調,公司在資本市場信譽良好,與市場投資人及商業銀行建立了良好的合作關系,具有較強的融資能力。截至2023年6月末,公司本部擁有超短期融資券額度10億元;公司本部銀行授信合計為176.10億元,尚未使用額度67.11億元,直接及間接融資能力較強。此外,截至2023年6月末,公司本部無內部拆入資金,拆出資金主要系公司為下屬子公司提供的用于日常經營的借款,拆出資金規模合計為45億元。